V dnešnom rozhovore sme sa rozprávali so Simonou Brezinovou, úspešnou členkou nášho tímu. Zisťovali sme, ako hodnotí svoju skúsenosť v tomto businesse, prezradila nám, aké príležitosti sa jej naskytli a na záver nám povedala o svojich kariérnych plánoch do budúcna. Rozhovor viedol CEO Phinance Slovensko, Martin Novák.

Ahoj Sima, som rád, že si prijala pozvanie na rozhovor! Od novembra 2020 si súčasťou tímu Phinance. Ako spätne hodnotíš toto obdobie?

Ahoj Maťo, ďakujem za pozvanie. Zo začiatku som bola pomerne skeptická, pretože som celkom nevedela, čo ma bude čakať. Keďže študujem psychológiu, nemala som žiadne praktické skúsenosti s financiami. Bola to teda pre mňa celom nová skúsenosť. Na začiatku to bolo dosť ťažké, keďže som nebola zvyknutá rozmýšľať biznisovo, stretávať sa s ľuďmi a vystupovať z komfortnej zóny. Musím ale povedať, že mi to dalo oveľa viac, ako som očakávala.

Ako si spomínaš na svoj pohovor?

Na úvodný pohovor som prišla ako nesebavedomý študent psychológie, ktorý si nebol istý, či to zvládne. Pamätám si, ako som ti vravela, že nie som si istá, či som na túto prácu vhodná. Úprimne som skôr bola presvedčená o opaku, no časom sa ukázalo, že si mal pravdu, a že to bolo správne rozhodnutie. Bol si pravdepodobne prvý človek, ktorý vo mne videl takýto potenciál.

Vravíš, že pred nástupom do Phinance si nemala žiadne odborné skúsenosti vo financiách. Čo ti dalo Phinance v tomto smere?

Vo financiách som nemala takmer žiadny prehľad. Nepoznala som finančné produkty, a aj keď som sama prišla napríklad do banky, tak som viac-menej slepo dôverovala pracovníkom a tomu, čo mi ponúkli. Na škole sme tak isto nikdy nemali predmet orientovaný na osobné financie. Keď som si prešla Phinance Academy, zrazu mi všetko začalo dávať oveľa väčší zmysel. Postupom času som v tejto oblasti nadobudla sebavedomie natoľko, že som bola schopná poradiť ľuďom vo svojom okolí, ak mali otázky.

Ako reagovali tvoji známi, aj vzhľadom na to, že si sa vo financiách pohybovala ešte len krátko? Trvalo dlho, kým si si u ľudí získala dôveru?

Bolo to rôzne, ale vo všeobecnosti, keď som preukázala, že viem o čom rozprávam, a že som vo financiách kompetentná, ich dôveru som si získala. Vždy pomohlo aj to, ak si informácie overili buď sami, alebo u niekoho, komu v oblasti financií dôverovali.

Rád by som sa ešte vrátil k Phinance Academy. Bol pre teba spôsob, akým v rámci školení učíme financie, zrozumiteľný?

Áno. Páčilo sa mi, že informácie boli podávané jednoducho a vecne. Nemala som pocit, že som zahlcovaná zbytočnosťami, ale že sa učím veci, ktoré aj v praxi využijem. Keď to napríklad porovnám k systému vyučovania na vysokej škole, Phinance Academy je oveľa praktickejšia a efektívnejšia. Postupne som získala všetky interné licencie, aj licencie NBS, ktoré sú k našej práci potrebné.

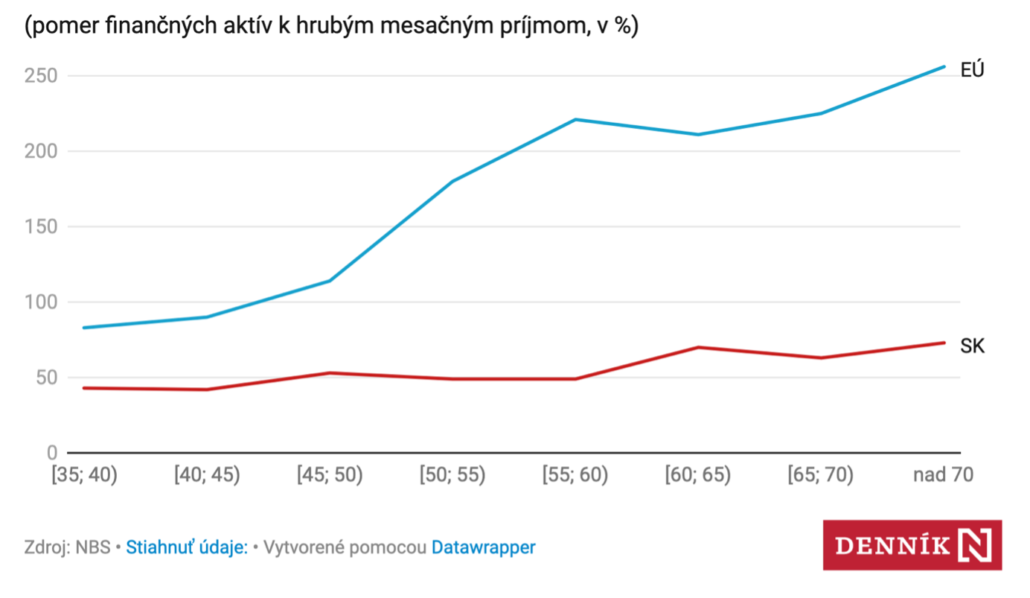

Ako vnímaš kvalitu osobných financií na Slovensku? Pracujú ľudia so svojimi peniazmi rozumne? Stáva sa ti, že musíš „opravovať“ po predchádzajúcich poradcoch?

Asi 90% ľudí, s ktorými som spolupracovala, malo financie aspoň do istej miery nastavené zle. Väčšinou im bol ponúknutý nevýhodný finančný produkt, ktorý podpísali bez toho, aby si preverili všetky možnosti a podrobne preštudovali zmluvu. Pravdepodobne iba dôverovali človeku, s ktorým produkt uzatvárali. Keď som sa pozrela na ich zmluvy, zistila som, že niektoré veci boli skutočne nevýhodné hlúposti. Paradoxne, častokrát išlo o úplne základné chyby, ktoré keď som klientovi vysvetlila, tak bol prekvapený, ako mohol niečo také podpísať.

Ako si rozširovala svoje pole pôsobnosti a budovala kariéru vo Phinance, v istom momente ti do života prišiel ďaľší impulz, práve na stretnutí so zahraničnými klientmi. Vieš nám opísať, ako to prebiehalo?

Na začiatku som sa stretávala s rodinou a známymi, a postupom času sa moja klientela rozširovala. Ako som sa stretávala so stále viac a viac klientmi, naskytla sa mi príležitosť na meeting s podnikateľmi z Indie, s ktorými som riešila aj tému investícií. Na stretnutí vo mne videli potenciál a v podstate sme spolu začali riešiť aj iné biznisové záležitosti. Týmto spôsobom som sa dostala som sa do takej spoločnosti a k takým ponukám, o akých sa mi v minulosti ani nesnívalo. Môžem povedať, že za to vďačím Phinance. Ak by som nemala túto skúsenosť a nenaučila by som sa vystupovať zo svojej komfortnej zóny, komunikovať a rozmýšľať podnikateľsky, nikdy by som sa k podobnej príležitosti nedostala.

Prečo si myslíš, že si ľudí z tejto spoločnosti oslovila? Vďaka čomu v tebe uvideli potenciál?

Riešili sme spolu investície a pravdepodobne videli, že viem, o čom hovorím. V skutočnosti to pre mňa bolo dosť náročné, keďže som o týchto témach zvyknutá rozprávať po slovensky, takže nebolo úplne jednoduché prepnúť do angličtiny. Videli však vo mne kompetenciu a cieľavedomosť, takže sme začali spolupracovať, za čo som naozaj vďačná.

Je teda podľa teba reálne, že človek aj za pár mesiacov v prostredí Phinance dokáže v sebe nájsť takú osobnosť a otvoriť sa takým možnostiam, o ktorých by inak ani neuvažoval?

Určite áno, ale veľmi záleží aj na konkrétnom človeku a na jeho cieľavedomosti. Veľmi dôležité je aj to, aby bol takýmto možnostiam otvorený. Keď sa človek nefixuje iba na jednu vec, ale sústredí sa na svoj rozvoj, zrazu príde na to, že všetko sa vie pekne spojiť a dokáže zvládať aj dva biznisy súčasne.

Aké typy ľudí, a v akých životných štádiách sa podľa teba hodia na takúto kariéru?

Ťažko povedať. Aj my, ktorí sme do Phinance Academy nastupovali spolu, sme boli v rozličných životných štádiách. Podľa mňa človek nikdy nie je na 100% pripravený. Začať s takouto prácou je podľa môjho názoru jeden zo zlomových momentov v živote. Ak napríklad človek nie je spokojný so svojim aktuálnym zamestnaním, alebo by chcel začať podnikať, no ešte sa necíti na to založiť si vlastný biznis, toto je podľa mňa ideálny štart. V neposlednom rade je to výborná príležitosť pre študentov. Veľa ľudí má názor, že študenti by sa mali venovať maximálne brigádam, ale nevidím dôvod, prečo nezbierať skúsenosti už v takomto veku a po škole mať oproti rovesníkom obrovskú výhodu.

Úplne súhlasím. Pri výbere nových členov tímu sa nezmeriavame iba na študentov ekonómie a financií, ale ideálnymi uchádzačmi sú pre nás aj študenti humanitných odborov.

Za seba môžem povedať, že človek, ktorí si zvolí takúto kariéru ani nemusí byť orientovaný na čísla. Mňa vždy priťahovali humanitárne smery a nebola som veľmi na matematiku a financie. Ukázalo sa, že pokiaľ človek neskúsi, tak nevie.

Prejdime ďalej. Pri takto aktívnych ľuďoch je veľmi dôležitý aj time management. Ako to máš s časom? Dokážeš sa popri Phinance venovať aj škole?

Áno. Za jednu z najväčších výhod považujem práve to, že práca vo Phinance je veľmi flexibilná. Mávame síce aj pravidelné stretnutia, vždy sa ale berie ohľad na to, čo nám vyhovuje. Ak potrebujem viac času na školu, napríklad počas skúškového obdobia, nie je to žiadny problém.

Čo vravíš na ostatné aktivity v rámci tímu? Ako hodnotíš Phinance, pokiaľ sa práve nepracuje?

Bola som na všetkých teambuildingoch, na Slovensku aj v zahraničí, takže veľmi pozitívne (smiech). Veľmi rada cestujem a odkedy tu pracujem, mám príležitosť cestovať viac, za čo som skutočne vďačná. Napríklad spoločný výlet na Malorke bol jeden z najlepších výletov, aký som za posledné obdobie zažila, a to som toho precestovala pomerne dosť. Je to super, lebo v rámci tímu sme si dobre sadli a tvoríme dobrý kolektív. Takéto teambuildingy a výlety vždy všetkým dobre padnú. Zmena prostredia je príjemná. Až natoľko, že konkrétne na Malorke som začala hľadať neskoršie lety domov:)

To rád počujem! Posuňme sa ale ďalej. Vo Phinance už máš istú cestu za sebou. Ako si predstavuješ svoju kariéru v budúcnosti?

Tým, že mám vyštudovanú psychológiu, a veľmi ma baví práca s ľuďmi, chcela by som sa rozvíjať v tomto smere. Viem si predstaviť budovať vlastný tím ľudí, ktorým budem odovzdávať svoje skúsenosti. Je dôležité povedať, že bez toho, aby som si sama prešla finančným poradenstvom a exekutívou, by to nebolo možné.

Úplne súhlasím a veľmi ti držím palce! Čo by si na záver odporučila ľuďom, ktorí rozmýšľajú nad svojou kariérou, a možno by radi privítali zmenu?

Nech to určite skúsia. Žijeme vo svete, kde je extrémne veľa príležitostí, len sme niekedy zaslepení. Otvorenosť novým príležitostiam vám do života môže dať naozaj veľa. Vo Phinance som sa naozaj veľa naučila, získala finančnú gramotnosť, ktorú by som pravdepodobne inde nezískala a posunula som sa ďalej osobnostne aj pracovne. Takže len buďte otvorení, skúšajte nové veci, a nebojte sa toho:)

Ak uvažujete nad kariérou vo financiách a nebojíte sa na sebe pracovať, neváhajte nám napísať.

Radi sa s vami porozprávame o pracovných možnostiach!

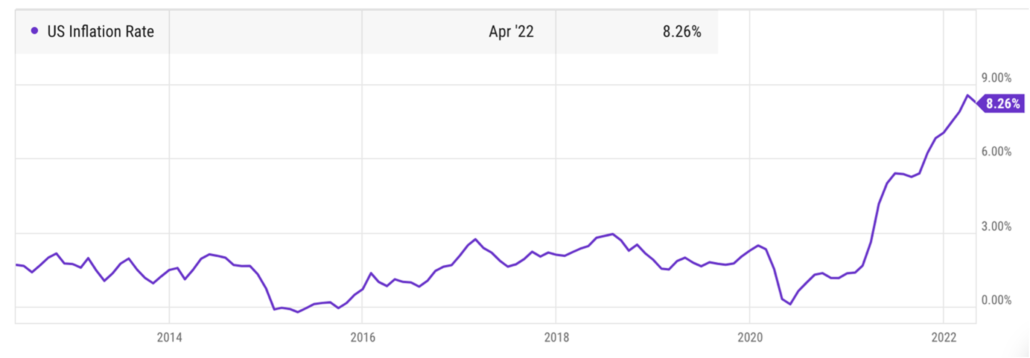

Zdroj: A Wealth of Common Sense

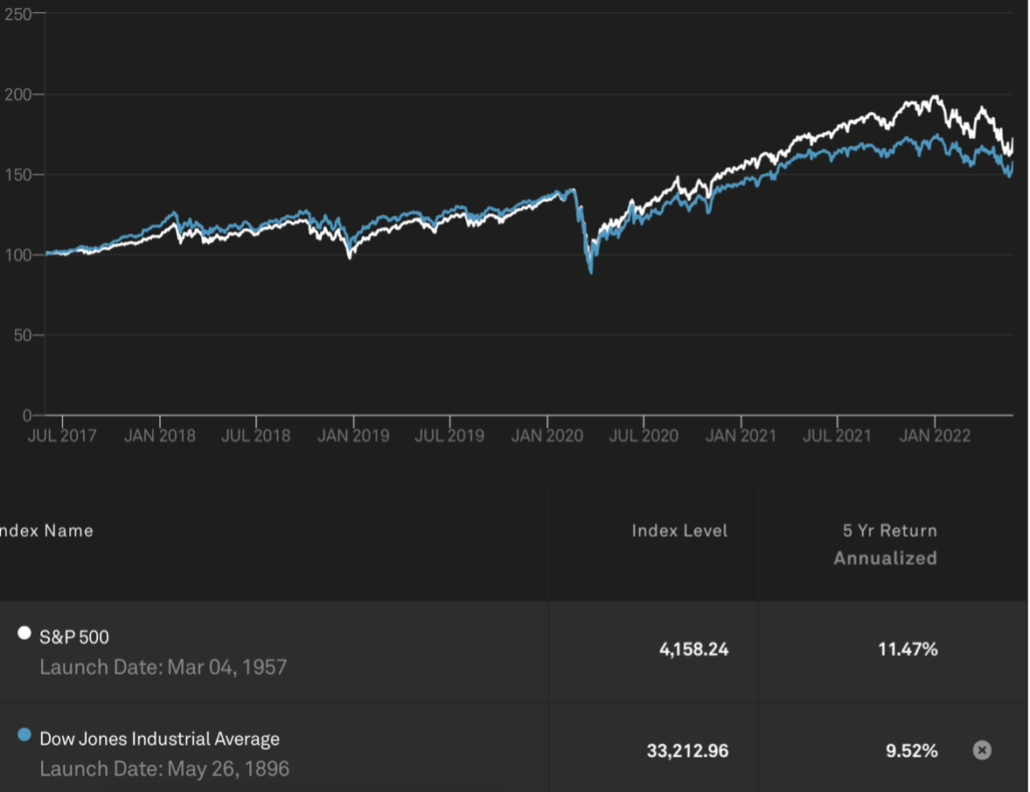

Zdroj: A Wealth of Common Sense